채권 투자란? 안정적인 수익과 포트폴리오 다각화 방법 알아보기

작성자 정보

- 채권 작성

- 작성일

컨텐츠 정보

- 144 조회

- 목록

본문

목차

- 채권이란 무엇인가?

- 채권 투자의 장점과 단점

- 채권의 안정성

- 금리 변화의 영향

- 채권의 종류와 특징

- 국채, 회사채, 지방채

- 이표채와 할인채

- 채권 투자 방법과 전략

- 직접 투자 vs. 채권 ETF

- 이자 지급 방식과 수익 계산

- 채권 투자 시 고려할 사항과 리스크 관리

채권이란 무엇인가?

채권(Bond)은 정부, 기업, 지방자치단체 등 발행자가 자금을 조달하기 위해 발행하는 고정 수익 증권입니다. 채권을 구매한 투자자는 일정 기간 동안 이자(쿠폰)를 받고, 만기 시 원금을 돌려받게 됩니다. 이는 은행의 예금과 비슷하지만, 발행 주체가 다양하고 만기와 금리가 다를 수 있다는 점에서 차이가 있습니다.

채권은 주식에 비해 비교적 안정적인 투자로 간주되며, 특히 변동성이 낮은 자산을 선호하는 투자자들에게 인기가 높습니다. 채권 투자자는 정기적인 이자 소득을 통해 안정적인 수익을 기대할 수 있습니다.

채권 투자의 장점과 단점

채권의 안정성

채권은 안정적인 수익을 제공하는 투자 상품으로, 특히 만기가 정해져 있어 원금 상환의 안전성이 높습니다. 또한, 주식 시장의 변동성에 영향을 덜 받기 때문에, 포트폴리오의 리스크를 분산하는 데 유용합니다. 국채나 AAA 등급의 회사채는 매우 안정적인 투자로 간주됩니다.

- 장점: 원금 보장 가능성, 정기적인 이자 지급

- 단점: 낮은 수익률, 인플레이션에 취약

금리 변화의 영향

채권은 금리 변동에 민감한 자산입니다. 금리가 상승하면 기존 채권의 가치가 하락하고, 금리가 하락하면 채권의 가치가 상승하는 경향이 있습니다. 이는 채권의 이자율이 고정되어 있기 때문입니다. 따라서 금리 인상기에 채권을 보유하고 있으면 가격 손실이 발생할 수 있습니다.

- 금리 상승: 채권 가격 하락

- 금리 하락: 채권 가격 상승

채권의 종류와 특징

국채, 회사채, 지방채

국채

국채(Government Bond)는 정부가 발행하는 채권으로, 가장 안정적인 투자 자산 중 하나로 간주됩니다. 국채는 일반적으로 만기까지 안정적인 이자 지급이 보장되며, 국가의 신용도가 높을수록 투자 안전성이 높습니다.

- 예시: 미국 국채(Treasury Bond), 한국 국채(KTB)

회사채

회사채(Corporate Bond)는 기업이 자금을 조달하기 위해 발행하는 채권입니다. 국채에 비해 수익률이 높을 수 있지만, 기업의 신용 상태에 따라 위험도가 다를 수 있습니다. 신용 등급이 높은 회사채는 안정적이지만, 낮은 등급의 회사채는 더 높은 수익을 기대할 수 있습니다.

- 예시: 삼성전자 회사채, 애플 회사채

지방채

지방채(Municipal Bond)는 지방자치단체가 발행하는 채권으로, 공공 프로젝트나 지역 개발을 위해 사용됩니다. 지방채는 세금 혜택이 있을 수 있으며, 안정성이 높은 편입니다.

- 예시: 서울시 지방채, 뉴욕시 지방채

이표채와 할인채

이표채

이표채(Coupon Bond)는 일정 기간마다 이자를 지급하는 채권입니다. 투자자는 정기적인 이자 소득을 통해 안정적인 현금 흐름을 확보할 수 있습니다.

할인채

할인채(Zero-Coupon Bond)는 이자가 없는 채권으로, 발행 시 할인된 가격으로 판매되며 만기 시 액면가를 받습니다. 예를 들어, 100만원 액면가의 할인채를 90만원에 구입하면, 만기 시 100만원을 돌려받는 형태입니다.

채권 투자 방법과 전략

직접 투자 vs. 채권 ETF

채권 투자에는 직접 투자와 채권 ETF 투자가 있습니다.

- 직접 투자: 개별 채권을 구매해 만기까지 보유하는 방법입니다. 이 경우 이자 소득을 정기적으로 받을 수 있으며, 만기 시 원금을 돌려받습니다.

- 채권 ETF 투자: 다양한 채권으로 구성된 ETF를 매수하는 방법입니다. 채권 ETF는 분산 투자의 장점이 있으며, 유동성이 좋아 쉽게 사고팔 수 있습니다.

이자 지급 방식과 수익 계산

채권의 이자 지급 방식은 쿠폰 이자와 만기 이자로 나뉩니다. 쿠폰 이자는 정기적으로 지급되며, 할인채는 만기 시 액면가와 함께 이익을 얻습니다.

- 수익 계산: 쿠폰 이자 + (만기 시 액면가 - 매입 가격)

- 예시: 연 3% 이표채를 1,000만원에 매입하면, 매년 30만원의 이자를 받음

채권 투자 시 고려할 사항과 리스크 관리

- 신용 위험: 발행자의 신용 상태에 따라 원금 상환 위험이 존재할 수 있습니다. 신용 등급이 높은 채권을 선택하면 안전성을 높일 수 있습니다.

- 금리 위험: 금리 변동에 따라 채권 가격이 변동할 수 있으므로, 금리 추이를 예의주시해야 합니다.

- 인플레이션 위험: 인플레이션이 발생하면 채권의 실질 수익률이 감소할 수 있습니다.

채권은 안정적인 수익을 제공하고, 포트폴리오의 리스크를 분산하는 데 중요한 역할을 합니다. 다양한 종류의 채권과 투자 방법을 이해하고, 시장 상황에 맞춰 적절한 전략을 세운다면 채권 투자에서 성공할 수 있습니다. 신중한 분석과 리스크 관리가 필수이며, 정기적인 금리와 경제 상황 점검도 필요합니다.

채권투자 국채 회사채 이표채 할인채 포트폴리오다각화

네이버백과 검색 네이버사전 검색 위키백과 검색

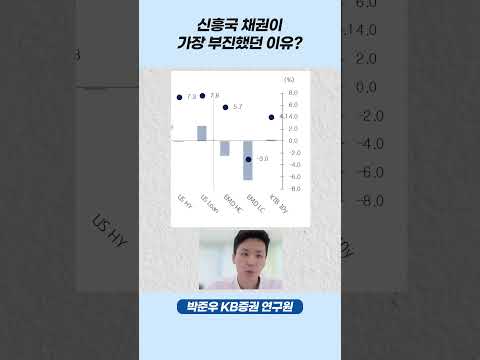

채권 관련 동영상

채권 관련 상품검색

관련자료

-

이전

-

다음